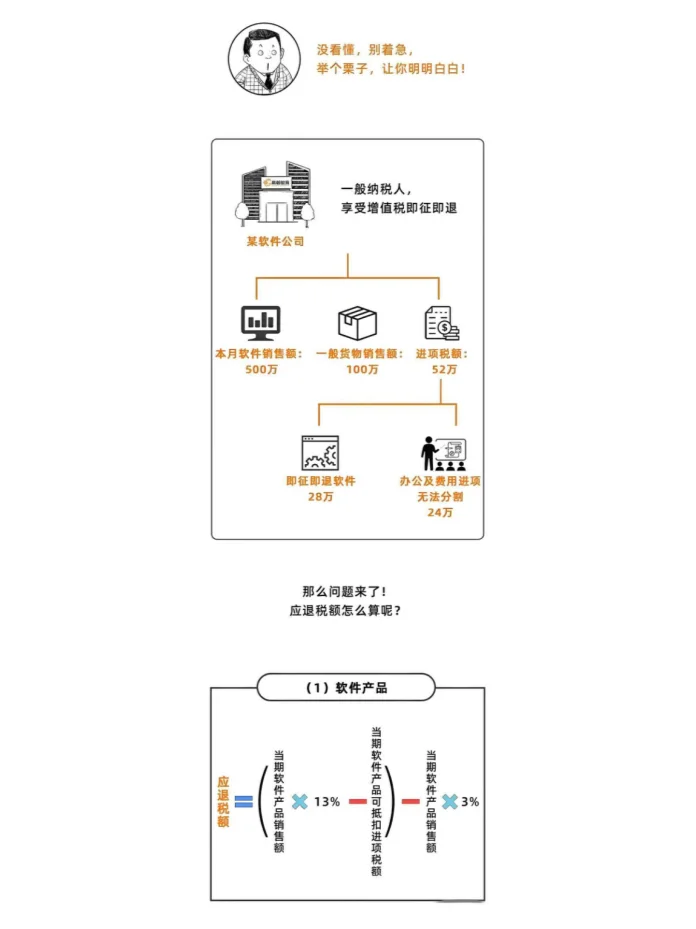

软件企业的即征即退款在企业所得税中的处理

软件企业作为现代信息技术的核心驱动力,在促进经济发展、提升社会效率方面发挥着举足轻重的作用。在其经营过程中,软件产品增值税即征即退税款的处理无疑是影响企业所得税计算与缴纳的重要因素。本文探讨软件企业收到软件产品增值税即征即退税款后,如何进行所得税处理。

一、所得税处理原则

根据《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号),符合条件的软件企业取得的即征即退增值税款需专项用于软件产品研发和扩大再生产,并单独核算。这部分资金可作为不征税收入,在计算应纳税所得额时从收入总额中减除。

二、具体操作步骤

1.确认即征即退税款

收到即征即退税款应确认为政府补助,计入“营业外收入”科目。

2.纳入专门账户管理

将即征即退增值税款纳入专门的账户管理,确保资金用于规定的用途。

3.财务和税务申报

在编制财务报表和进行税务申报时,应准确反映即征即退增值税款的收入与支出情况,确保税务部门能够核查。

三、会计处理

1.收到退税款时的会计分录

借:银行存款

贷:营业外收入(政府补助)

2.确认税款收入

将即征即退的增值税款计入当期的“营业外收入”。

3.所得税处理

按照税法规定,营业外收入属于应纳税所得,需在年度所得税申报时并入应纳税所得额进行

计算。

四、注意事项

1.准确区分收入 准确区分即征即退增值税款与其他收入,避免混淆。

2.合规计算 严格按照税法规定计算应纳税所得额,确保税收的合规性。

3.加强内部控制 加强内部控制,防止税收风险。

软件企业在收到软件产品增值税即征即退税款后,应严格按照税法规定进行所得税处理。通过加强内部控制、规范财务管理流程、加强与税务部门的沟通合作等措施,确保税收的合规性和有效性,为企业的持续健康发展提供有力保障。同时,企业应积极关注税收政策的变化和发展趋势,及时调整经营策略和管理措施,更好地适应市场环境和税收环境的要求。(详询:耀巴久久武武耀尔捂依捂,卫星同) #增值税即征即退

夜雨聆风

夜雨聆风